短命行情

文 / 策略帮

进入六月份的市场一直维持在缩量盘弱徘徊运行,市场波动幅度明显减弱。在五月全球性恐慌过后,目前的市场趋向于平静,五月中穿插的危机也慢慢被被市场淡化,而在进入六月,随着美元指数由加速走强转为趋向平稳运行,明显缓解了目前新兴国家的资本流出压力,从中我们也看到了此刻的短暂机会。

今年的六月市场解禁将达到4204亿元,环比增加超过40%,六月是今年解禁的次高峰,12、19、26号为单日解禁高潮。另外六月的市场还存在着流动性趋紧以及独角兽吸金的干扰。对于目前的市场其极大可能是在市场流动性因素干扰弱化后再起短期行情,即要等六月下旬不利因素逐步弱化市场才有可能起短线行情,同时2月至今PMI连续上行给市场短期反弹提供支撑。

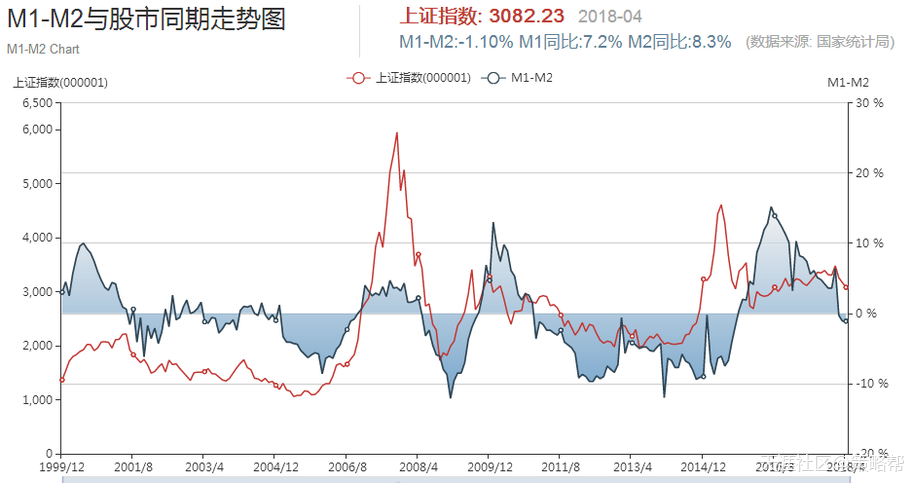

而对于中长期的行情,策略帮依旧是偏空思维。 去杠杆下,M1持续下滑,对市场流动性以及经济都为不利因素。从M1-M2剪刀差上看,当前市场M1增速小于M2才刚刚出现转折,去杠杆的底部结构并不务实,未来M1大概率还会持续下行,这就意味着市场流动性将会持续收紧,导致经济扩张困难,企业盈利下降,因此引发股市继续探底。

目前对于短期,还需继续忍耐至六月下旬,截止风险因子逐步弱化,而对于中长期市场,策略帮依旧保持谨慎的态度。

【公司一角(每日截取图文数据分享量化初池的公司,不构成推荐理由)】

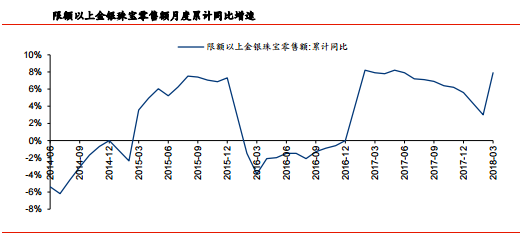

2016Q4开始珠宝行业消费景气度回升,2018年1-2月限额以上金银珠宝零售额累计同比增长3%,其中周大福一季度大陆地区镶嵌品类同店增速下滑8%。我们认为一季度的下滑主要是今年春节、情人节重叠导致,从3月份数据看,3月限额以上金银珠宝零售额同比增速20%,消费数据明显回升。

图一:

根据世界珠宝协会数据,2016年一线城市新婚女性钻石购买率61%,三四线城市渗透率仅为37%,低于美国(80%)的新娘钻石拥有率,仍具备提升空间。从201各线城市人口情况来看,一线城市约有7000万人,二线城市人口约为18171万人,而三四线城市人口达到63761万人,是一线城市人口的近9倍、二线城市人口的3倍。此外,随着收入水平的提升,我们认为新婚钻戒客单价也将呈上升趋势,新婚钻石购买率及客单价的提升将支撑婚庆刚需市场维持稳定。

钻石购买从婚庆刚需向情感消费转变。从钻石拥有率看,根据戴比尔斯数据,2015 年我国已婚女性钻石首饰拥有率为7%,单身女性仅4%。随着消费者消费观念的转变,钻石消费在满足传统婚庆刚性需求外,逐步向情感消费扩展,开始成为订婚日、结婚纪念日、父母生日等表达情感的方式;从单一的戒指消费到戒指、吊坠、耳钉、手链等个性化、套系化的饰品扩展,钻石消费迎来新的发展机遇。

我国珠宝行业内资、港资、外资三足鼎立,并且存在大量的中小企业,集中度较低。其中国内珠宝首饰高端消费主要集中于 Cartier、TIFFANY、Van Cleef & Arpels、Chaumet 等国际高端品牌;中高端消费则集中于香港的周大福、周生生等及国内的老凤祥、周大生、明牌珠宝、潮宏基等品牌。

根据欧睿咨询数据,2016年我国钻石市场零售规模1139亿元,周大福市占比达到8%,行业排名第一,周大生市场份额为5%,莱绅通灵2%,其他品牌85%,集中度较低。对比美国,中端品牌Signet以15%的比例占据市场首位,Tiffany和Berkshire Hathaway分别以4%和2%的比例分居二、三位,前三名市场集中度为21%。相比美国,我国钻石行业集中具备提升空间。

周大生作为钻石零售龙头之一,周大生2018Q1收入yoy+16.9%,净利yoy+28.74%在春花?�情人节假日重叠等因素干扰,其他同行Q1业绩几乎没有增长或者大幅下滑的大环境下(2018Q1周大福大陆镶嵌同店收入下滑8%,六福大陆镶嵌同店下滑2%),公司业绩一枝独秀。周大生ROE连续5年保持在20%以上,且14-16年的ROE呈上升趋势,高于同期的莱绅通灵、老凤祥以及周大福、周生生以及Tiffany等公司。

周大生成立于1999年,主营“周大生”品牌珠宝首饰的设计、推广和连锁经营,是国内规模领先的珠宝品牌商之一。公司产品定位中高端,主要产品包括钻石镶嵌首饰、素金首饰。

公司以加盟模式为主导,专注于品牌运营、渠道管理、产品研发和供应链整合。生产方面,公司将产品外包给专业珠宝生产商,加盟商供货方面,公司只供应钻石(镶嵌首饰),对于素金首饰则采用指定供货商模式,公司指定供应商和加盟商自行结算货款,经检测合格后,使用“周大生”品牌进行销售,公司仅按重量、成本或者件数的一定比例收取品牌使用费。

周大生率先进入三四线城市,依靠加盟商迅速扩张,通过多年当地市场深耕,公司已经在三四线奠定了中高端全国性品牌形象,其他全国性品牌比如老凤祥、老庙、周大福则以黄金为主,且周大福因为黄金定价高(品牌溢价高),下沉力度不如周大生。公司素金首饰采用指定供应商方式,规避了黄金价格波动风险和庞大资金需求压力。有别于周大福等港资品牌以一二线城市为切入点,渠道逐步下沉,周大生抢先进入三四线城市,以加盟模式为主导,借助加盟商资源,门店迅速扩张。截止2018Q1末,公司门店数2833家,其中加盟店2561家,自营店272家。公司已经覆盖32个省市,超过300个大中城市,成为全国性品牌。公司门店数仅次于老凤祥,且从分布区域看,除东北、西北之外,公司门店分布相对均匀。

对于广泛分布在三四线城市的区域性杂牌或者新进入当地的新品牌,消费者很难对其产品品质(包括 4C 参数的真假、产品质量等)产生信赖感。我们认为消费者对拥有2833家门店的上市公司周大生认可度更高,更具备信任感。从消费者角度看,周大生门店更容易触达,服务质量更佳,优质门店及加盟商资源为周大生构建核心壁垒。

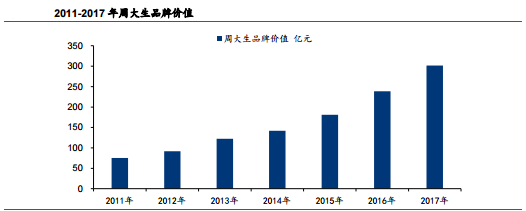

2017年公司成功上市,知名度大幅提升,有望享受上市带来的品牌红利。世界品牌实验室在京召开第十四届“世界品牌大会”,会上发布了2017年《中国500最具价值品牌》分析报告,周大生连续第7年蝉联中国500最具价值品牌,品牌估值突破301.58亿元,位列排行榜第128名,跃居珠宝行业前两强。由此来看,城镇化为周大生提供了很好的市场基础。2018年Q1报告期内公司继续通过加盟模式加快向三四线城市展店速度,一季度新增门店109家(加盟店新开 113 家,自营店关闭4家),远高于2017上半年49家,门店总数达到2833家(加盟2561+自营272),渠道下沉完善,营销网络持续扩大。我们认为周大生将享尽现阶段城镇化红利,下沉市场具备广阔的发展前景。

图二:

借助规模优势,周大生对上游工厂掌控能力强,在保证低成本的同时,产品推陈出新速度快,产品款式丰富,其他区域性品牌因为规模的限制或者以黄金为主打,我们认为其钻石款式丰富度、更新速度难以与周大生匹敌。虽然内资品牌普遍在产品设计方面存在短板,但周大生规模优势明显,其一直致力于提升设计水平,产品时尚感不断提升。

渠道红利优势

截止2018Q1末公司门店数量2833家,我国共有2.51个县级行政区,334个地级行政区,公司共覆盖1500个行政县(地级区),覆盖率不到50%。由此可见,周大生门店天花板较高,未来扩张空间广阔。

新店培育期预计将大幅缩窄,门店扩张速度加快。以县级市为例,对于新进入者,因为其在当地不具备品牌和客户基础,其需要一定的培育期。但公司门店目前已经覆盖全国内地所有省份,300余地级市,已经在当地形成了一定知名度,也拥有一定客户基础,在开设第二家、第三家门店时,我们预计培育期有望大幅缩窄,门店扩张速度将进一步加快。

随着公司品牌力提升及加盟商自身运营管理提升,公司单店业绩也将逐步改善。2017年周大生加盟店单店镶嵌产品终端零售额约216万元,对比通灵与周大福,通灵加盟店单店零售额约358万元,专厅357万元,直营店为568万元;而周大福2017年财政年度大陆地区单店零售额约为1750万元,镶嵌占比26%,计算得出单店镶嵌收入为456万元。周大生加盟店单店镶嵌收入仅有通灵加盟店的60.3%、通灵专厅的60.5%,通灵直营店的38.0%,周大福的47.4%,差距仍较大。由通灵、周大福的收入情况,随着周大生加盟商运营管理能力逐步提升,周大生单店收入水平在未来有较大提升空间。2014-2017年公司加盟店单店收入从72万/年提升至98万,也证实了这点。

图三:

周大生目前(尤其是在三四线)已经具备全国性良好品牌基础,手握庞大优质加盟商资源(含加盟商手中优质门店)及客户资源。公司在扩品类、扩品牌、扩渠道等方面具备良好的资源禀赋,以扩品类为例,公司可以自创或者收购方式切入饰品市场,只需要产品本身受消费者认可(加盟商投资回报率足够),公司能迅速将其导入全国几千家门店,借力现有加盟商、门店及客户资源,迅速做大做强。从潘多拉成长速度看,时尚饰品空间广阔,公司中长期成长期待。

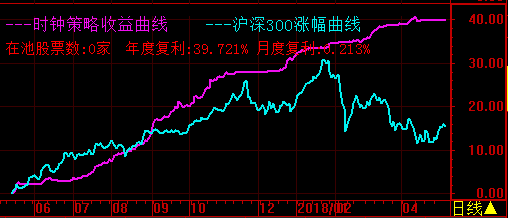

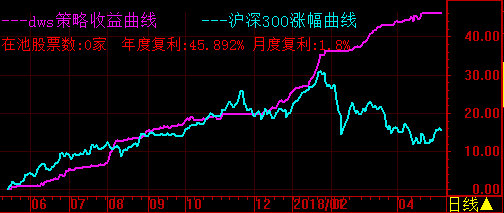

【截止到2018.6.1富矿模型收益曲线】

时钟模型原理:通过对N年市场上的数千交易数据的运算处理,按照独特的数据处理方法,自动学习出每个行业与主题的主动度,由此来确定各行业主题板块的上行动力,及具体的上市公司,通过12级运算自动递进生成高系数beta策略股票池。

操作时效期:入池起算1.5个月内。

戴维斯模型原理:是根据电脑自动运算年度内市场最理性估值点,通过情绪运算未来合理估值空间,利用28项先行财务数据自动回溯,利用对比强度与机构过量因子等五级运算自动生成ALPHA策略股票池。

股池特点:可操作性强、成长特点明显、偏中线。

操作时效期:入池起算3个月内。

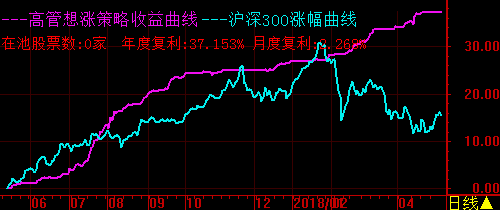

高管想涨模型原理:是根据核心股东与管理层之间的动向,自动运算做市值的动因,利用价格强度、先行财务、市值、达率、过量持股等因子通40级运算自动生成ALPHA策略股票池。

股池特点:易产生黑马、波动性强、偏中长线。

操作时效期:入池起算6个月内。

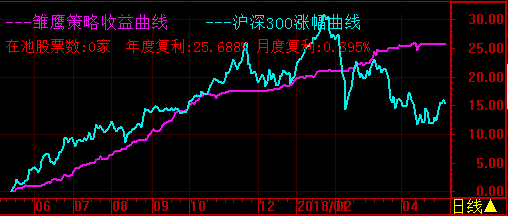

雏鹰模型原理:源自于彼得林奇的GARP策略与英国投资大师斯莱特祖鲁投资法的重组,通过Fuquant团队优化形成本土投资模型,利用28项先行财务数据自动回溯,对比强度与机构过量因子等五级运算自动生成ALPHA策略股票池。

股池特点:池内个股成长续航能力强、对法人投资者极有配置意义、偏长线。

操作时效期:入池起算12个月内。

文 / 策略帮