【深度】全视角揭露恒丰银行:动荡4年,蔡国华走出的为所欲为之路

作为一家偏居一隅的股份制银行(其实更像是城商行),成立于2003年的恒丰银行,其体量本来不足以得到圈内外的太多关注。但是2016年5月,一封举报高管私分数亿公款的信件曝光后,被恒丰银行强行压在盖子下的问题彻底爆发了。

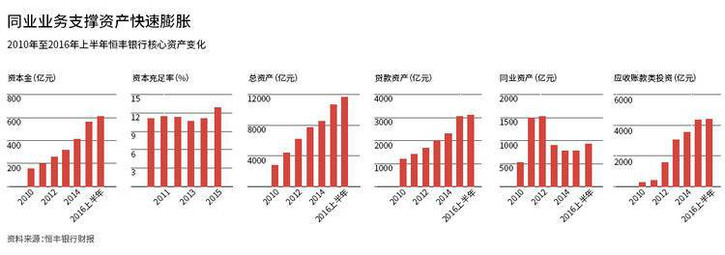

看似拥有万亿资产,其实多来自于疯狂扩张的同业资产,到2015年底,同业资产超过贷款资产,已经占到总资产的七成。基础贷款客户的数量较少,从2010年末到2015年末,其贷款规模仅为1200亿、1420亿、1680亿、2000亿、2330亿、3084亿元。恒丰银行陷入的13亿票据诈骗案,就是带来的恶果之一。

与此同时,恒丰银行的三会一层上,实际上是董事长一个人说了算。成立十年没有行长,2013年之后上任的两位行长均被董事长架空,其中一人甚至遭到12小时的拘禁。而前后两任董事长,也锒铛入狱。

这家某种程度上游离于监管之外的全国性股份制银行,高管私分过亿公款,却给员工降薪50%。

最令人啧啧称奇的是,其高管通过各种手法,将逾430亿元的银行受托资金体外循坏,借道多个外部机构,以图实现对恒丰银行的绝对控股。上演了一出中国银行圈的魔幻现实之旅。

2017年11月28日,新华社报道,恒丰银行董事长蔡国华被查,算是给这家银行的动荡四年,画上了一个句号。

今天,我们以全方位的视角,带大家瞧一瞧这家虽然弱小、却为所欲为的股份制银行。

蔡国华,1965年出生,而他的简历颇有传奇色彩,13岁时就在德州医专西医专业学习。

16岁的他,就在阳信县阳信镇医院当了医生,随后以跨界升迁的方式担任了共青团阳信县委办公室副主任、共青团阳信县委宣传部部长、共青团阳信县委副书记等职务。

2003年12月,蔡国华担任中共沾化县委副书记。从2003年12月到2007年12月,蔡国华历任沾化县的县长、县委书记、县人大常委会主任。2007年,这个不足40万人口的欠发达县被爆出有15名县长助理。而作为县委书记的蔡国华于同年12月升任烟台市副市长。

2009年11月开始,蔡国华还兼任了烟台市国资委党委书记。2013年12月,蔡国华开始担任恒丰银行董事长。蔡国华还是工学博士、北京大学光华管理学院应用经济学博士后、长江商学院EMBA。

在蔡国华担任董事长后,恒丰银行已更换了两任行长。

2009年,栾永泰作为恒丰银行第一副行长全面主持工作。2013年底,蔡国华担任董事长后,聘请栾永泰为恒丰银行行长。但在此前的十年中,恒丰银行是一家没有行长的银行。2014年,栾永泰以身体不适为由提出辞去行长职务。

另报道,栾永泰担任恒丰银行行长期间,几乎被架空。他没有具体的分管工作,更谈不上分行行长、副行长甚至支行行长等人员的任免权力。“调入、调出一个普通员工都是蔡国华说了算。”

2015年8月,恒丰银行董事会通过议案,聘任林治洪担任行长。林治洪原为中国民生银行党委委员、香港分行行长,分管全行公司业务、投行业务以及科技和信息工作。

作为空降兵,他的遭遇可想而知。“林治洪担任行长后,人力、财务、风险管理、后勤、审计、稽查等全部归董事长管,行长无任何权力,甚至任免一个新员工的权力也没有。”

2016年12月9日中午,恒丰银行突然发布公告称,免去林治洪行长职务。恒丰银行在公告中使用的措辞是“免去职务”,并且当日生效,公告的表述强势而且坚决,却并未给出解聘的原因。

当日,林治洪被恒丰银行多位保安围困在办公室内至少12个小时,失去人身自由。其秘书高静则被警方以“涉嫌盗窃”为由强行带到派出所接受调查。

在失去人身自由之时,林治洪仍然可以接通电话。澎湃新闻曾于当日下午2时30分左右致电林治洪,林治洪表示是自己主动辞职。直到当晚,林治洪才从被员工告知,银行已公告将其免职。

在这件本已充满戏剧性的事件发生后,当天网上出现了一篇充满了阴谋论的文章,认为这是“野蛮人”民生系董氏围猎恒丰银行失手,认为董文标企图利用向平安银行和恒丰银行输出高管来控制这两家银行。

12月10日零时12分,巨人网络董事长、民生银行重要股东之一的史玉柱在其名为“史玉柱大闲人”的微博上怒骂道:

“不造谣你会死啊?开除自己的行长,还要炮制一篇惊悚小说,拉民生银行、中民投、平安银行、董文标、邵平来躺枪。”

而恒丰银行的多位高管早就见怪不怪了。

他们表示,自己进入恒丰银行在被蔡国华面试时,对方均会提出三句话,意为“表忠心”,其中一句是“忠诚于恒丰,忠诚于我”,另一句是“有没有我手机号”。

恒丰银行有一本书描述各个部门职责和岗位设置,非常清晰,但恒丰银行执行很差,完全走样。其中明确提到:董事长应当在法律、法规、规章及章程规定的范围内行使职权,不得违反议事制度和决策程序,越权干预高级管理层的经营管理活动。

但据恒丰银行人力资源部人士提供的一份恒丰银行组织架构图显示,董事会架构下,除了常规的董事会委员会外,还有“董事会层面部门”,下辖组织人力部、审计部、国内机构发展部等。而在其他银行,很少将“组织人力部”“审计部”等经营管理部门直接下设在董事会。

前任高层透露,“在恒丰银行三会一层上,实际上是董事长一个人说了算。”“虽然公司法、商业银行公司治理指引都有规定,但是在行里,蔡国华是董事长、党委书记,又是经营的第一责任人,全行经营管理的人、财、物、风险等都是蔡亲自抓。”

高管私分数亿公款,员工降薪50%

但是兔子急了也咬人,2016年5月以来,恒丰银行高管私分公款案被举报信曝光,引发高度关注:

被蔡国华排挤退休的行长栾永泰,在媒体问询时承认一次性获2000多万元奖金,后又实名举报现任董事长蔡国华“侵吞公款3800万元、违规运作员工股权激励机制,违规控制恒丰银行”;

蔡国华立即着手反击,2016年9月13日下午,恒丰银行党委召开扩大会议。

会议精神传达的文件内容显示,在“传达总行党委会议精神”的讲话内容中,主要包括以下方面:

一是“要认清栾永泰团伙的本质”,“栾永泰及利益团伙目的就是想将恒丰银行据为己有,成为私有财产”;

二是“要立场坚定,坚持对内一个核心,对外一个声音”,“就是一总行党委、董事会为核心,不利于恒丰银行的话不说,不利于恒丰银行的事不做”;

三是“要统一思想,让全行1.1万名员工发声发力,主动检举和揭发他们的违法犯罪行为”;

据知情人透露,这一会议是蔡国华(恒丰银行董事长)亲自部署的,至9月14日,讲话精神已传达到恒丰银行全部1.1万名职工。

总行还要求全体员工每人都要在一张写有“请求党和政府对栾永泰严重违法违规违纪行径进行彻查”的“自愿签名页”上签名,不许问原因,不许问用途,不许拍照,各级行长全程监控,签名结束即收回。

会议上还称,“自栾永泰团伙的不法行为以来,严重阻碍了恒丰银行的发展进程,影响了恒丰银行近3000亿资产的增长,导致了少实现近30亿的利润”,“由于栾永泰团伙的不法行为,实施了一年的股权激励计划被迫暂停”,“总行又不得不实行降薪计划,降薪将达到50%”,“这全要归罪于以栾永泰为首的团伙”。

但有知情人称,栾永泰早在两年多前就被蔡国华逼退,蔡换上了他自己的人马,近年来恒丰银行的决策者是蔡国华。

有恒丰银行员工抱怨说,蔡国华等高管们被媒体报道私分巨额公款、拿巨额年薪,对此行里也没有对全体员工作出合理的解释,如今出事了却要员工降薪50%,不公平。

两朝人马的恶斗

实际上,蔡国华架空栾永泰以及栾永泰反手做人证举报蔡国华,不过是前朝斗争的延续。

这其中,涉及到一个关键人物,即蔡国华的前任董事长——姜喜运,他的退休,看似是新旧权力更迭的句号,实际却是前后两任董事长斗争激化的开始。矛盾公开的信号,是“门里系”刚兑案的曝光。

2014年9月,姜喜运退休后不久,人民网率先曝出恒丰银行为两家股东企业刚性兑付在天津两家银行的融资,本息合计40亿元。报道称,这三笔表外贷款由企业拿恒丰银行股权质押,并由该行出具了远期回购协议。2013年8月末到期时,企业无钱偿还,当年9月2日由恒丰银行垫付。

这两家企业是成都门里投资和北京中伍恒利投资发展,2015年末是恒丰银行的第九和第十大股东,分别持有恒丰银行2.48%和2.47%的股权,属于同一实际控制人——门里集团董事长陈冬(下称“门里系”)。

成都门里集团是四川的一家地产民营企业,销售高端住宅如阿玛尼公寓、范思哲公寓等。

2013年7月,成都门里从江苏汇金的关联公司——江苏正阳置业以5.8元/股买入恒丰银行5.35亿股权,约31亿元;2013年、2014年、2015年,“门里系”两家企业共持股恒丰银行6.54%、5.85%、4.95%,同时名列2013年第七大和2014年第二大贷款客户。

2014年10月,姜喜运因为涉嫌严重违纪违法,接受组织调查;2015年1月15日,姜喜运被开除党籍,涉嫌犯罪问题移送司法机关依法处理。姜喜运被诉有违规出具银行保函罪、受贿罪。

2016年9月,恒丰银行前行长栾永泰主动为恒丰银行现任高管蔡国华私分公款提供人证,引发外界关注。众所周知,栾是姜的头号大将。

栾永泰亦告诉记者,早在2014年2月,门里集团就想把持有的恒丰银行股权质押给其他银行,以归还这40亿元表外融资的本息,但被恒丰银行拒绝,还查封了股权。

栾永泰宣称,前任董事长姜喜运也曾运作过恒丰银行股权,获利四五十亿元,但并无私人占用,离任移交的时候没有带走任何公司财产和股权。

拿银行的430亿控股银行

而恒丰银行的这次内讧,暴露了恒丰银行失控的公司治理已经大大偏离了正常轨道。由此也揭开了盖子:

这家某种程度上游离于监管之外的全国性股份制银行,其高管通过各种手法,将逾430亿元的银行受托资金体外循坏,借道多个外部机构,以实现对恒丰银行的绝对控股。

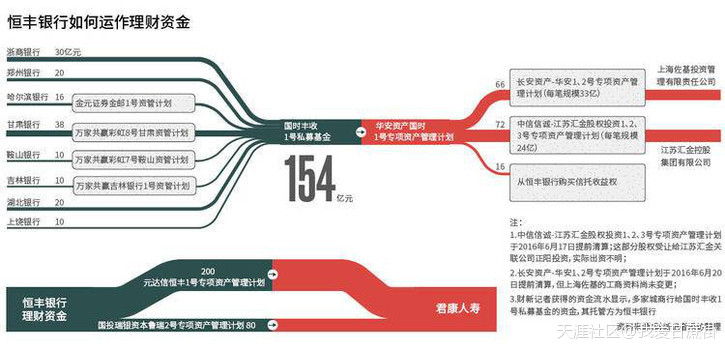

其中包括对江苏汇金和上海佐基的154亿元增资、对控股君康人寿280亿元的资金安排,这些银行股东的融资均来自恒丰银行安排的银行资管计划,并指定了代持机构。一俟运作成功,恒丰银行高管将绝对控股这家银行。

舆论喧嚣中,2016年9月底,恒丰银行向银监会递交书面报告,解释股东变动情况。

按照这一口径,2016年9月,恒丰银行意欲引入君康人寿保险股份有限公司(下称君康人寿)作为新的股东。但并没有解释,为什么在君康人寿入股恒丰银行之前,恒丰银行发生了高达280亿元的资金流转,用以增资并间接控股君康人寿。

记者获得的诸多证据表明,无论是原董事长时代的股东江苏汇金、成都门里等,还是现任董事长治下新设的上海佐基、欲引入的君康人寿,以及云南、重庆等股东,资金实际都来自恒丰银行,或是贷款,或是银行理财,或是银行资管计划,或是恒丰银行安排的同业资金。

此外,恒丰银行高管向监管部门的解释口径称,另一家股东上海佐基是按烟台国资委的安排,承接问题股东的股权。但令人难以索解的是,为何要设立一系列的上海“佐系”壳公司,并把股权结构弄得极为复杂,实际控制人变成了高管个人,并让银行白白承担十几亿元的资金成本?

从多份协议来看,这些令人眼花?缭乱的股权运作都是违规操作,违背了银监会对理财资金运用、银行与保险公司的股东资格认定、股东资金来源的多项规定,使得银行监管已然失效,壳公司等相关安排实际也违反了《公司法》等法律,使得银行风险急剧上升。

2016年10月27日左右,恒丰银行的“三长”赴京,再次向银监会高层汇报情况,监管层的态度是要求烟台市政府履行好责任(恒丰银行党委关系由烟台市代管),不然不排除银行的管辖权将由山东省政府上收。

2016年11月,消息传来,君康人寿的股权尚未完成交割,原控制人郑永刚计划为这家保险公司另寻东家,已经有买家支付了定金。接近君康人寿和恒丰银行的知情人说,“郑永刚和蔡国华闹掰了”。

控股一部曲:倒戈的江苏汇金

“你在恒丰银行融资有多少?是否有逾期贷款?”2016年11月15日下午,记者问江苏汇金董事长、江苏商人朱明亮。他表示,“我不回答这个问题。”

江苏汇金是恒丰银行的老股东。年报显示,江苏汇金自2009年成为该行股东,其持股比例从9%上升到近13%,2013年后逐步降低,截至2015年底,持股11%。

从2008年起,江苏汇金及其关联公司位列恒丰银行的前十大贷款客户。按该行年报披露,2014年末,江苏汇金为第一大贷款客户,贷款金额为18.5亿元,利息1.35亿元;2015年末,年报只公开了江苏汇金利息7747万元,粗略估算,贷款金额约10亿元。

就江苏汇金在恒丰银行的出资是否真实,朱明亮表示,“如果有问题,公安早把我抓起来了。”并称作为小股东,他不关心、不管恒丰银行的系列运作,就跟着大股东走。

朱明亮是江苏扬州人,早年曾在南京青龙山林场、益民食品厂等单位担任管理层,2001年后进入房地产业,2007年担任江苏汇金董事长,该公司是房地产及投融资平台。

除了恒丰银行,朱明亮曾在2014年1月连续三次增持,一度跃升徽商银行第四大股东和最大的自然人股东。2014年末,朱明亮出手30亿元,注资“拯救”金融圈著名的借钱户宝塔石化;2015年1月,通过定增成为上市公司山水文化的实际控制人,引发市场关注。

从与恒丰打交道的时间看,江苏汇金应是旧董事长姜喜运治下,从贷款客户发展成为银行股东的。这类安排通常在中小银行并不鲜见。

2014年9月,江苏汇金资本金为5.08亿元,股东由朱明亮、江苏正阳投资有限公司变为朱明亮及上海佐基有限合伙。

上海佐基有限合伙注册金为41.7亿元,其中,江苏正阳置业有限公司出资13.35亿元、南京元隆建设工程有限公司出资5亿元、江苏正阳投资有限公司出资23.25亿元、深圳龙柏银源投资管理有限公司(下称龙柏银源)出资100万元。前面三家公司实际控制人均为朱明亮。

恒丰银行对银监会解释称,上海佐基有限合伙这家公司,是“2014年7月,经我行党委会审议,同意由我行委托龙柏银源作为普通合伙人(GP),与朱明亮关联企业作为有限合伙人(LP),以有限合伙的形式共同组建的股权管控平台,并将江苏汇金大部分股权转至上海佐基有限合伙名下持有,以便通过管控股权,从而管控江苏汇金在恒丰银行的融资风险”。

从那时起,江苏汇金便听命于新董事长,配合恒丰银行做了不少匪夷所思的增资和股权腾挪等安排。而以上海佐基及一系列“佐系”壳公司为工具,加上新管理层引入的新“合作方”重庆房地产商人王玉强的企业等,开始了新一轮恒丰银行股权控制术。

从2015年底至2016年上半年,上海佐基和江苏汇金这两家恒丰银行股东增资,耗资近244.5亿元。各种证据表明,资金都来自于恒丰银行安排的资管计划。

2016年1月27日,江苏汇金注册资本由5.08亿元突增至103.08亿元,新入股东包括中信信诚资产管理有限公司、重庆麟钢、重庆鑫投、重庆台澳,分别出资72亿元、10亿元、8亿元和8亿元;2016年4月11日,江苏汇金再次增资,增加新股东上海起因玉成投资中心(有限合伙),注册资本由103.08亿元增至166亿元。

成立于2015年1月的上海佐基,到 12月25日,注册金由6.47亿增至89亿元,据记者获得的上海佐基增资协议书,长安财富、重庆必阳艺、重庆家麟、上海佐沣分别出资66亿元、11亿元、11亿元及1亿元。

这两家公司于短短几个月内连续两次大幅增资,增资路径类似;一是来自八家城商行的同业理财资金,这是主要来源,实际由恒丰银行兜底;一是由王玉强实际控制的几家重庆公司出资,后者与恒丰银行有着数十亿元的借贷关系。

“王玉强是蔡国华的‘小马仔’,经常跟着蔡出入恒丰银行。”接近烟台市政府的人士告诉记者。

前一条增资路径,需穿透三到四层的资管通道。简单说来,八家城商行的理财资金,基于恒丰银行的信用,短期拆借3到6个月,以长安财富和中信信诚两家基金子公司为通道,设立多个一对一的资管计划,对上海佐基和江苏汇金进行增资,一共154亿元,约定认购银行股权收益权。

一位信托业法律合规人士指出,由于是增资,认购的应是恒丰银行股权才对。之所以认购收益权,可能是因为股东身份不合格而做出的调整。

据记者获得的多份资管计划合同等,资金的委托人均为上海国时资产管理有限公司,主要通过“国时丰收1号”这一契约型基金操作。吉林银行、鞍山银行、甘肃银行通过万家共赢,哈尔滨银行通过金元证券,湖北银行、上饶银行、郑州银行、浙商银行四家城商行直接出资到该基金。该基金的初始委托资产为16亿元,此后又几次追加,共计154亿元。

令人匪夷所思的是,湖北银行的20亿元理财资金直接投到了“国时丰收1号”,其托管行为恒丰银行。银行业人士称,一般资管市场的操作是,银行理财资金不会直接投到私募基金上,同时,谁是托管行,谁就是真正的出资方。

2015年成为恒丰银行第五大股东的上海佐基,现持股7.63%。根据2016年9月恒丰银行对银监会的解释,上海佐基是根据烟台市纪委的委托,为接受和管理姜喜运案件的涉案股权专门组建成立的公司,这部分股权,会根据烟台市纪委及相关司法机关指令进行处置。

但是,无法解释的是,为什么上海佐基的股权结构如此复杂,短期内一变再变,运作资金实际都来自恒丰银行安排的资管计划。

一位接近上海国时高层的人士对记者指出,作为通道方,他们并不过问资金来源,“都是恒丰银行安排的”。值得关注的是,在上海佐基和江苏汇金这两家恒丰银行股东增资244.5亿元的同期,恒丰银行出现2.8亿元资本金异动。

财新记者从多个渠道确认,2016年1月、3月、5月,恒丰银行资本金分三批大幅进账,科目记在股东权益下的“股本”(或实收资本)一栏,三批资金总规模达268亿元。2016年5月下旬,随着该行拟推行的员工股权激励被监管叫停,这268亿元又全部移出了恒丰银行账本。

按照2015年报披露的恒丰银行每股净资产为5.53元/股折算,相当于多了近48.5亿股;彼时恒丰银行总股本近119亿股,也就是多了约30%股份。如果再加上江苏汇金和上海佐基原先持股,将绝对控股恒丰银行。

上述异动,并未体现在恒丰银行公开披露的财务报表中。目前已公布的2015年报、2016年半年报及三季度财报显示,截至各报告期末,该行的股本分别为118.9亿元、111.9亿元、111.9元亿;资本公积分别为133.8亿元、111.7亿元、115.1亿元。

恒丰银行的员工持股平台为上海佐沣投资管理有限公司(下称上海佐沣),该公司由蔡国华持股75%,毕继繁等高管持股3%,邢秀生等高管持股1%。

工商资料显示,上海佐沣注册金为1000万元,实缴出资为249万元,其中蔡国华转让价款为225万元,毕继繁为9万元,司继平、朱旻皓、陈列、范岩东、胡东东这五位首席官每人3万元。

由蔡国华绝对控股的上海佐沣,对外投资的主要平台为上海佐基、上海佐润、上海佐瀚、上海衍深等投资管理有限责任公司(下称上海“佐系”),以及深圳前海恒丰股权投资控股有限公司。

2016年11月初,记者来到上海自贸区浦东大道2123号龙珠广场3层,这是工商资料显示的上海“佐系”公司的注册地,但均“查无此人”,显示其均为并无实际业务的壳公司,主要功能是用于间接控制恒丰银行。比如,上海佐润对外投资了168个有限合伙,这些有限合伙投到了江苏汇金的五家关联企业;上海佐瀚、上海衍深则投向了君康人寿股权。

在员工持股计划曝光后,上海佐沣背后的恒丰银行高管持股再次隐身,转为由深圳上洛投资管理有限公司100%持股,深圳上洛投资成立于2016年3月,法人代表是王冰杰,股东为自然人王冰杰、蒋婧媛,各认缴出资500万元。

据记者掌握的信息,蒋婧媛的身份为律师。工商资料显示,今年26岁的蒋婧媛,先后为上海佐基、上海佐沣、上海衍深、江苏汇金等公司的委托代理人,2016年6月至2016年9月分别成为上海佐基和上海衍溢的监事。

恒丰银行拟推行的员工股权激励机制,只能解释三分之一的资金异动。

从接近恒丰银行高层人士处了解到,该行于2015年6月正式实施的员工持股计划,拟以3元/股募资52亿股,规模达156亿元;截至2016年6月退股时,包括蔡国华等高管在内的员工持股计划仅实行了第一批,规模在89亿元左右。剔除员工持股的89亿元,还有 180亿元的新增资本金现在哪里?

控股三部曲:280亿君康人寿计划

恒丰银行的另一重要安排是,收购君康人寿,再以君康人寿为名,持股恒丰银行。这一系列运作尚未完成即被曝光,并引来监管关注,君康人寿的原控制人反水,功亏一篑。但整个过程可一窥恒丰银行的“无所不能”,动用资金量更高达280亿元。

多位保险及银行知情人士透露,恒丰银行对这280亿元资金的安排是,100亿元左右用于增资君康人寿;150亿元用于购买增资后君康人寿的股权;剩下的20亿-30亿元,则是用于贷款的部分利息,年化率在5.6%。

“280亿太大了,就拆成一笔一笔出去,也显得估值低。”一位知情人士说。简单测算,增资后的君康人寿,每股净资产由0.95元变为1.9元,此时再用150亿元的价格买下,相当于2.63倍PB,就不显得突兀了。

君康人寿本是一家不入流的小型保险公司,在几经增资后,资本金在2015年不过38亿元。

为了使得君康人寿的体量大到足以收购恒丰银行,恒丰银行首先安排了从君康人寿原股东到君康人寿的层层增资。到2016年3月底,君康人寿的资本增加到62.5亿元。

据调查,杉杉控股集团董事会 郑永刚通过宁波市鄞州鸿发实业有限公司(下称宁波鄞州)等四家公司持有73.8%君康人寿股份;再加上福建股东质押的3.2%,郑永刚共控制了君康人寿至少77%的股份。

这一交易穿透后的出资方,均来自恒丰银行理财托管专户。

恒丰银行理财通过一对一的定向资管计划“元达信恒丰1号专项资产管理计划”,成立了宁波艾鼎股权投资合伙企业(下称宁波艾鼎)及宁波梅山森泽投资合伙企业(下称宁波森泽),融出了280亿元,并承诺远期回购,时间长达5年。这相当于用假股真债的结构,给代持的公司贷款,让代持公司买下郑永刚手里71.44%股份。目前资金已到位,但股权尚未交割。

增资后的君康人寿已经购买了恒丰银行部分股份。2016年9月5日,君康人寿公开宣布收购恒丰银行3.26亿股,每股5.45元。同时,君康人寿还将受让烟台永大投资公司持有恒丰银行的4000万股,因此,君康人寿斥资近18亿元,一共持有恒丰银行3.26%股份,本来还将进一步增持。

接近恒丰银行及君康人寿的多位高管透露,本来恒丰银行的想法是,让郑永刚通过杉杉系公司直接代持君康人寿的股份,恒丰银行以员工持股平台的股份作担保。

岂料2016年5月员工持股计划曝光后搁浅,记者了解到,2016年7月末,恒丰银行选择了新光控股集团及云南实力集团,分别替代杉杉集团,远期回购宁波艾鼎及宁波森泽的份额,用以保障元达信及国投瑞银的顺利退出。

这些交易安排,显然违反了现有的诸多金融监管的规定。

比如,投资保险公司的资金来源,根据保监会规定,“股东应当以来源合法的自有资金向保险公司投资,不得用银行贷款及其他形式的非自有资金向保险公司投资,中国保监会另有规定的除外。”而前述操作中,资金基本来自恒丰银行理财。由于有限合伙均签署回购协议,且约定5.6%的固定收益,因此该笔资金实则为“假股真债”,为非标准化债权资产投资(非标资产)业务。

2013年,银监会《关于规范商业银行理财业务投资运作有关问题的通知》规定,商业银行应比照自营贷款管理流程,对非标进行管理,并要求银行不得为非标资产融资提供隐形担保或回购。而相关授信通知书显示,恒丰银行直接承诺了回购。

2014年,银监会39号文《关于2014年银行理财业务监管工作的指导意见》中,提及银行理财需要和表内贷款统一纳入授信管理,合并计算单一授信集中度,即需满足“最大一家集团客户授信总额与资本净额之比,不应高于15%”这一硬杠杠。

恒丰银行2015年资本净额为836亿元,则最大集团客户授信总额仅能在125.4亿元,前述280亿元的理财授信审批能过,已明显违规。

对客户表内外授信纳入统一管理,“这是对银行最基本的要求。”一位银监会中层明确对财新记者指出。

杉杉集团急于和恒丰银行划清界限。2016年10月8日,杉杉声明:杉杉集团旗下任何企业,与恒丰银行不存在股权交易关系。10月17日晚,君康人寿宣布退出恒丰金融租赁有限公司的出资组建工作,该金融租赁公司注册资本10亿元,君康人寿本来出资2亿元,持股20%。

接近双方机构的知情人士说,蔡国华、郑永刚二人已经闹掰了,杉杉打算把君康人寿转让给另一家上市公司,对方已经支付了定金。

利用同业资金走通道公司完成对目标公司的增资,表面上只是帮助完成相关公司所需的验资手续。值得注意的是,这样操作的成本不菲,全部都是恒丰银行净资产的损失。相关资管计划在入股时,会约定了退出时间及利益分配,到期后,资金均连本带利原路返回,但利息由恒丰银行承担。

比如本文的例子中,恒丰银行付出了8.44亿元的利息,是以“董事会占款”走账,其中包括给外部通道机构中信信诚的2.06亿元,支付给长安财富的1.92亿元。还有4亿元去向不明。而君康人寿交易虽然失败,280亿元带来的半年资金成本不菲,也有近8亿元。

法律合规部专家认为,这一做法还涉嫌违反《公司法》,存在变相抽逃出资,存在被债权人追回的法律风险。

同时,该专家指出,按照惯例,重庆公司通过资管计划配资,认购上海佐基股权,上海佐基再投资恒丰银行的股权或收益权,本应由重庆公司支付相应的融资本息。但是,重庆公司却通过委托上海佐基支付投资收益的方式,来支付自身的融资成本。

这种安排只能说明,重庆公司和之前的江苏汇金、上海佐基一样,都是代持机构,真正的金主,还是恒丰银行及其控制人。

恒丰银行的前身是1987年成立的山东省烟台市住房储蓄银行,2003年改制后,烟台市国资委一直为第一大股东,到2015年底持股19.4%。

2016年10月8日,恒丰银行总部刚刚搬至烟台南山世纪大厦,原在全国各地的总行高管、中后台中层干部均回到烟台办公。簇新的南山世纪大厦坐落在山东省烟台市莱山区,毗邻烟台大学,A座则全部由恒丰银行拿下,一共33层,每层为环形,号称拥有270度海景,透过落地玻璃幕墙,能一览黄海。

恒丰银行虽然挤进了首批12家全国性股份制银行,但一直更类似于城商行。资产规模偏小、基础客户偏少,偏于烟台一隅,至今未上市。

恒丰银行由原董事长姜喜运掌舵多年。姜喜运从恒丰银行前身——烟台住房储蓄银行时期开始,历任副行长、行长、党组书记;2003年恒丰银行改制后,出任董事长。

而蔡国华原为烟台分管国资的副市长,也即恒丰银行的主管上级领导。在蔡国华治下,2015年底该行资产规模突破万亿元大关,达到1.06万亿元,三年增长了近70%。

客观而言,恒丰银行的资产膨胀来自疯狂扩张的同业资产。到2015年底,同业资产超过贷款资产,已经占到总资产的七成,基础贷款客户的数量仍然较少,与其他全国性股份制银行尚有差距。

在全国100多家城商行中,恒丰银行的发展模式也算偏激进的。恒丰银行历年的财务数据显示,从2011年开始,恒丰银行资产规模以每年2000亿元飞速增长。

从结构看,在2013年之前,主要来自买入返售金融资产的增长,从2010年末的370亿元突然飙升至2012年末的近1100亿元。2013年之后,通道类资管业务兴起,恒丰银行的应收账款类投资规模膨胀,从2013年末的3035亿元到2015年末的4370亿元。

在姜喜运时代,恒丰银行在川渝和江苏主要是支持了一些民营房地产企业发展,如江苏汇金(该公司为民营企业,与中投公司旗下的中央汇金公司无关)和成都门里,并安排这些企业持股恒丰银行。和很多中小银行一样,它在北京设立资金市场部,主要是做同业资金业务。

蔡国华接手恒丰银行后成立了上海佐基及相关的“佐系”公司,作为平台逐步承接原江苏汇金等老股东的股份,亦作为高管持股平台。不过,前后两任董事长安排的员工持股都被监管机关发现后叫停、退股。

相比同业资产,恒丰银行的贷款规模增长没有那么惊人。从2010年末到2015年末,贷款规模分别为1200亿、1420亿、1680亿、2000亿、2330亿、3084亿元。

工商资料显示,与恒丰银行交叉持股的金融类机构还包括深圳前海恒丰投资控股有限公司、筹建中的恒丰金融租赁有限公司等。恒丰银行正在谋求成为一个金融控股公司。

2017年3月2日,银监会 郭树清在国务院新闻办发布会上回应恒丰银行乱象的问题时表示,该行正在进行股份制改革,通过股改,理顺关系。在条件具备的时候推进资本市场公开上市。